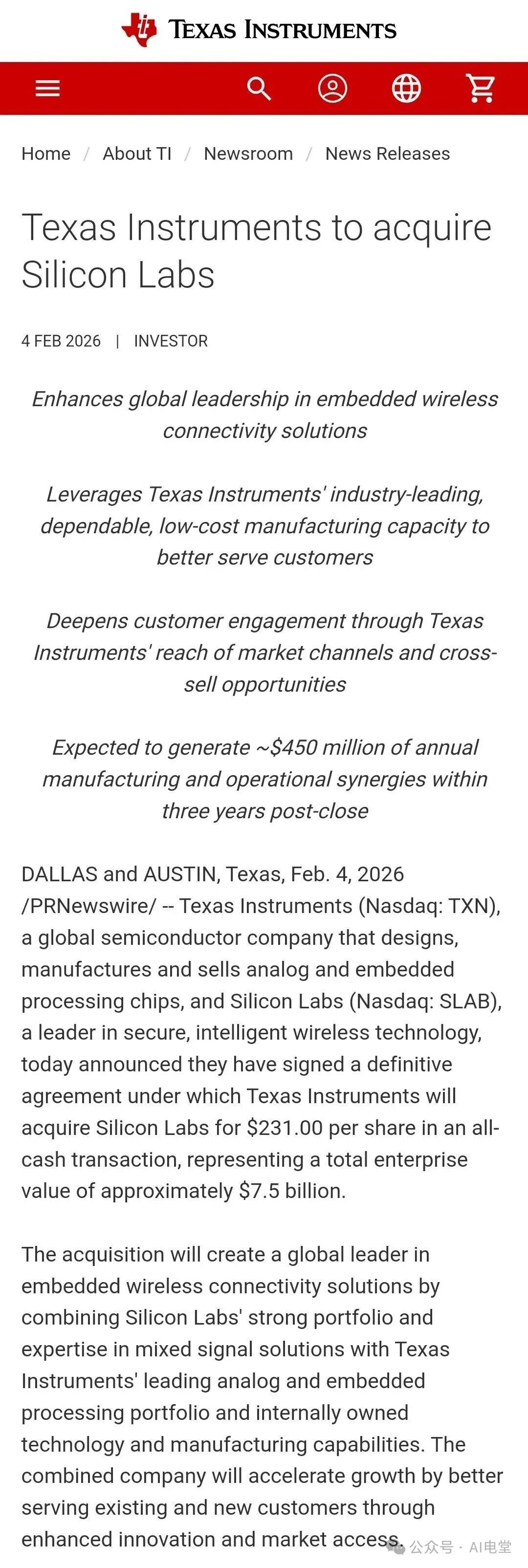

当地时间2月4日,美国芯片大厂德州仪器(Texas Instruments)宣布,将以每股231.00美元的价格全现金收购安全智能无线技术芯片厂商 Silicon Labs,交易总企业价值约为75亿美元。双方已签署最终协议。

此次收购旨在结合 Silicon Labs 在混合信号解决方案领域的强大产品组合和专业知识,以及德州仪器领先的模拟和嵌入式处理产品组合和内部技术和制造能力,打造嵌入式无线连接解决方案领域的全球领导者。合并后的公司将通过增强创新能力和拓展市场渠道,更好地服务现有客户和新客户,从而加速增长。

“收购 Silicon Labs 是我们长期嵌入式处理战略的一个重要里程碑。”德州仪器董事长、总裁兼首席执行官 Haviv Ilan 表示,“Silicon Labs 领先的嵌入式无线连接产品组合增强了我们的技术和知识产权,从而能够扩大规模,更好地服务于我们的客户。德州仪器业界领先且自主研发的技术和制造能力与 Silicon Labs 的产品组合完美契合,将为全球客户提供可靠的供货保障。携手并进,我们能够做得更多。”

Silicon Labs 总裁兼首席执行官 Matt Johnson 也表达了对交易的看好:“德州仪器和 Silicon Labs 都拥有深厚的德州传统,并长期致力于以正确的方式打造科技公司。过去十年,在互联设备需求加速增长的推动下,Silicon Labs 实现了两位数的增长。对于德州仪器和 Silicon Labs 而言,未来的机遇都十分巨大。通过将我们嵌入式无线连接产品组合与德州仪器的规模、技术和制造能力相结合,我们将能够服务更多客户并加速创新。”

显著的战略和财务效益

德州仪器详细阐述了此次收购将带来的几大核心优势:

首先,这将增强公司在嵌入式无线连接解决方案领域的全球领先地位。合并后的公司将成为该领域的领先供应商。此次交易为德州仪器的产品组合新增了约1200种产品,这些产品支持多种无线连接标准和协议。

其次,能利用业界领先、可靠且低成本的制造能力,更好地服务客户。交易将 Silicon Labs 的制造业务从外部代工厂迁回美国,并充分利用德州仪器内部的产能。德州仪器在美国拥有300毫米晶圆厂,以及内部组装和测试能力,可为 Silicon Labs 的产品提供大规模的低成本产能。

第三,通过拓展市场渠道和交叉销售机会,加深客户互动。德州仪器强大的直接客户关系和销售团队能够进一步加速增长。合并后的公司将拥有更强大的产品组合,更好地服务于其合并后的客户群体。

最后,此次交易预计将在完成后的三年内产生约4.5亿美元的年度制造和运营协同效应。

交易详情

根据协议,Silicon Labs 的股东在交易完成时,每股普通股将获得231美元现金。德州仪器预计将以自有现金和债务融资相结合的方式为交易提供资金。

该交易预计将于2027年上半年完成,但需获得监管部门的批准以及满足其他惯例成交条件,包括获得 Silicon Labs 股东的批准。

预计该交易将在完成后的第一个完整年度内提升德州仪器的每股收益(不计交易相关成本)。德州仪器表示将继续致力于其资本回报战略。

这笔巨额交易无疑是半导体行业的一次重大整合,凸显了头部厂商在巩固技术护城河与市场地位上的决心。随着物联网设备的爆炸式增长,对稳定、高效且安全的无线连接芯片需求将持续攀升。此次强强联合,或将重塑该细分市场的竞争格局。对这类行业深度动态感兴趣的开发者,可以到 云栈社区 的 网络/系统 板块,与同行交流更多关于芯片技术与产业趋势的见解。 |