MACD-V简介

MACD指标无疑是应用最广泛的技术指标之一。今天我们将探讨一个更优的替代方案——MACD-V。该指标由 Alex Spiroglou 提出,旨在融合传统“有界”指标(如RSI、随机指标)与“无界”指标(如MACD、变动率ROC)的优点,并解决各自的固有缺陷。Spiroglou于2015年发现该指标,并在2022年以研究论文形式公开。这篇论文同时荣获了全美主动投资管理人协会(NAAIM)的“主动投资管理进步奖”与注册市场技术分析师协会(CMT)的“查尔斯·道杰出研究奖”(历史上获此殊荣者仅约20人)。

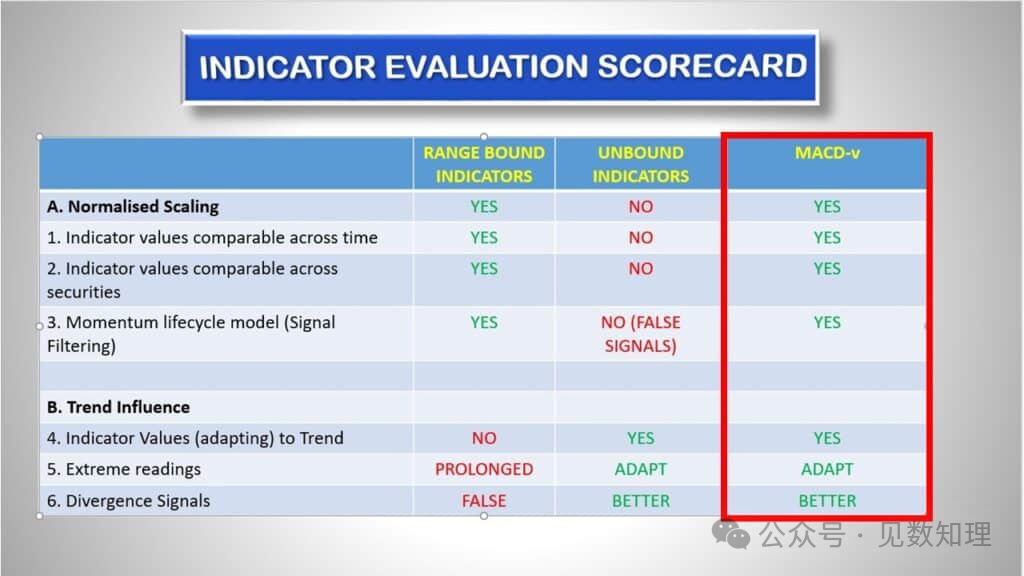

传统技术指标大致可分为两类:有界指标(如RSI,值域通常限定在0-100)和无界指标(如MACD,值域理论上无界)。有界指标虽然便于跨市场、跨周期进行比较,但在强势的单边行情中,其数值容易长时间停留在极值区域,无法真实反映动能的持续变化,且会受到趋势的扭曲。无界指标则能随价格波动自由伸缩,更真实地反映动量,但其绝对值高度依赖标的物的价格水平,导致难以进行有效的横向(跨市场)和纵向(跨时间)比较。

Spiroglou的贡献在于将两类指标的优点融合,通过对MACD进行波动率归一化处理,创造出一种“无界却可比较”的混合指标——MACD-V。这一创新一举解决了传统MACD的五大核心缺陷。

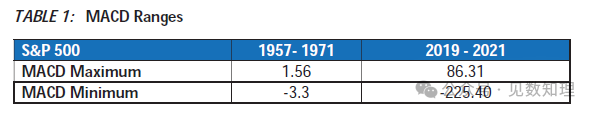

缺陷一:MACD无法跨时间比较

由于价格水平和波动率随时代变迁,同一标的在不同历史时期的MACD绝对值不具备可比性。下表展示了标普500指数在两个不同年代的MACD极值,差异巨大。

缺陷二:MACD无法跨市场比较

同理,价格水平悬殊的不同标的(如高价股与低价股),其MACD值也无可比性。

缺陷三:MACD缺乏标准化的动量框架

我们很难界定MACD值为30或-50具体代表何种强度的动量状态,解读依赖主观经验。

缺陷四:MACD信号线精度不足

在震荡行情中,传统的信号线(通常是MACD的移动平均)容易产生频繁的交叉,发出大量错误或低效的交易信号。

缺陷五:MACD信号存在择时延迟

无论是MACD线本身还是其与信号线的交叉,都存在固有的滞后性,不利于捕捉最佳的买卖时机。

A股市场的实证研究

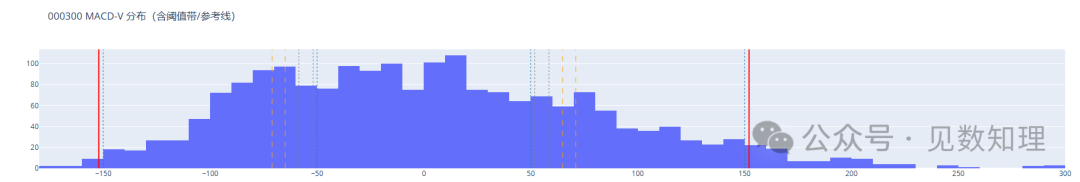

MACD-V的表现如何?我们使用A股市场数据进行了实证检验。下图统计了近10年沪深300指数(代码000300)MACD-V值的分布直方图。可以看到,约95%的数值集中在[-150, 150]区间内,这为其作为标准化指标提供了现实依据。

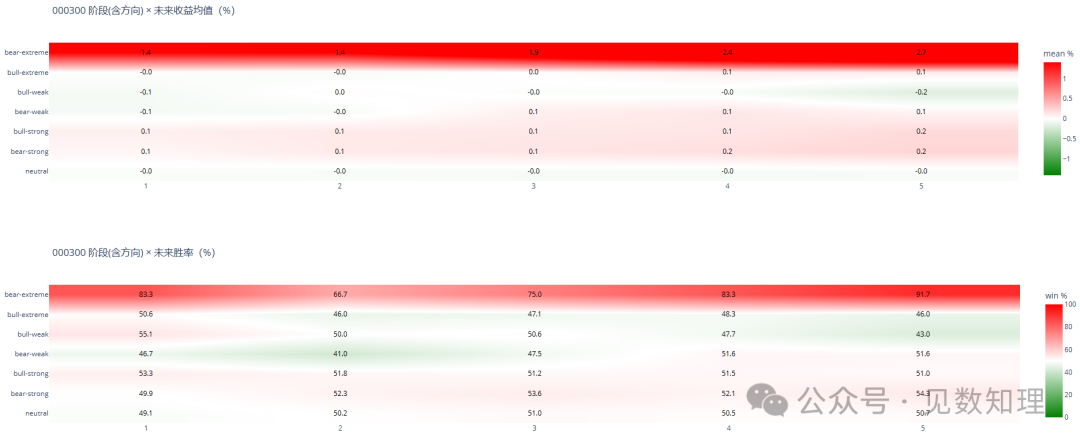

如果我们进一步将市场状态细分为七个不同阶段(如极度牛市、强势牛市、中性、弱势熊市、强势熊市、极度熊市等),并进行统计分析,结果更加有趣。

对于沪深300,当市场处于“极度熊市”阶段时,未来1至5日的平均收益率竟然在1.4%到8.7%之间(见下方热力图第一行)。从胜率角度看,未来1-5日的胜率最低为66.7%,最高可达83.3%。反观“极度牛市”阶段,未来1-5日的平均收益几乎为零。而“强势牛市”阶段的胜率则稳定在51%以上。这或许揭示了在极端恐慌后反弹的概率与强度,以及在狂热市场中追高的风险。

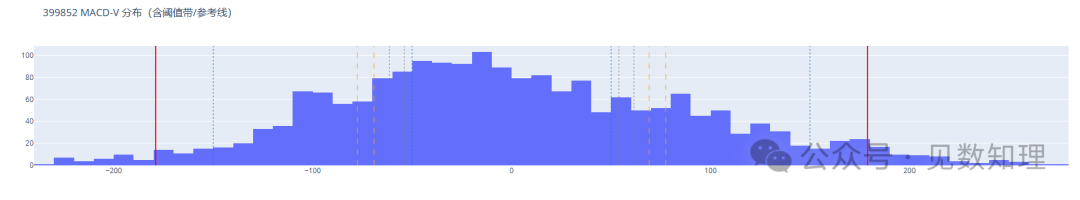

我们将同样的分析方法应用于波动率更高的中证1000指数(代码399852)。其MACD-V值的分布范围更广,大约在[-180, 180]之间。

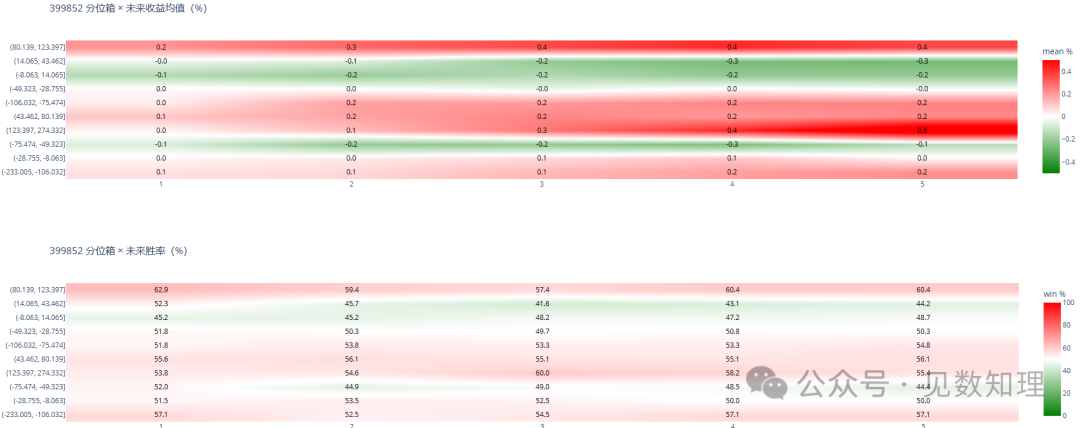

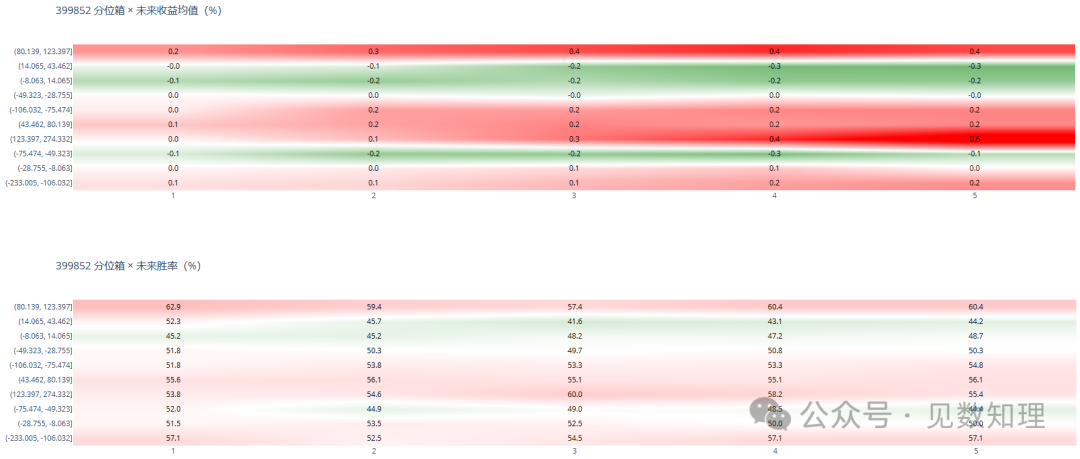

与沪深300的发现不同,中证1000在“强势熊市”阶段表现出了更高的未来胜率,接近60%。

如果进行更精细的分位数分析(将MACD-V值划分为10个区间),可以发现当MACD-V取值在约80至123的区间时,无论是未来收益均值还是胜率,都具有显著优势。

小结与展望

通过上述分析,MACD-V指标在解决传统MACD的局限性、提供跨时空可比性以及揭示特定市场状态下的统计规律方面,展现出了其独特价值。它不仅仅是一个简单的指标替换,更是一种方法论上的升级,为量化交易策略的设计提供了更扎实、更标准化的数据基础。

未来,我们将通过系列内容,更深入地探讨MACD及MACD-V的计算原理、在Python等工具中的实现方法,以及如何利用其“可量化”的特性来构建具体的交易策略。对于这类结合了算法与金融工程的知识,云栈社区将持续分享更多实战案例与深度解析,帮助开发者与投资者在数据中寻找规律,在实践中提升认知。