在国内,大宗商品供应链领域的企业数量虽然庞大,但真正具备专业化信息系统支撑的仍属少数。行业中普遍存在将ERP系统简单改造为“交易管理系统”的做法,本质上是用稳态系统去承载高度敏态的交易与风险管理业务,结果往往难以有效支撑复杂的定价、套期保值与动态敞口管理需求。

对标国际最佳实践,CTRM(Commodity Trading & Risk Management,大宗商品交易与风险管理)作为传统ERP的重要补充或独立体系,其目标并非记录交易凭证或库存流水,而是围绕业务全生命周期,对交易捕获、定价执行、风险敞口识别、头寸分析及结算核算等核心活动进行统一建模与管理,形成面向交易与风险的专业系统能力。

企业在重构ERP的战略窗口期,同步规划并建设专业CTRM平台,不仅有助于避免关键能力缺失,也为构建长期竞争优势奠定基础。无论是自研还是选型,首要问题在于是否具备一套清晰、可扩展的本体(Ontology)模型,用以准确定义交易、商品、市场风险、头寸与敞口等核心语义对象,并支撑前台交易、定价中台与后台结算之间的协同运转。

本文将从本体建模视角出发,聚焦CTRM体系中最基础、也最容易被低估的核心对象——商品(Commodity),系统梳理其本体结构、语义边界与关键属性,为后续CTRM架构设计与系统实现提供参考。

一、CTRM 商品与ERP 物料

1. 商品不是物料:两种完全不同的本体

在CTRM视角中,商品(Commodity)并非ERP里的物料,而是对被交易标的的标准化经济语义抽象(如原油、玉米、铜)。它强调市场通用的质量规格、计价单位、价格基准及风险属性,用于支撑定价、估值与风险计算。

与ERP物料不同,CTRM商品不直接承载库存、仓储或执行语义,但它依然描述真实的物理商品,只是从市场定价与风险管理的角度进行抽象。商品定义的是市场如何看待这一标的,而物料定义的是企业如何执行与核算这一标的。

CTRM商品与ERP物料存在明确关联,但二者处于不同的本体层级,不能在同一业务语义层中混用或相互替代。物料服务于企业内部执行与核算,而商品服务于交易、定价与风险建模。

2. 本体划分与关系建模

在本体层面,可以明确区分并建模如下两个核心类:

Class:Material(物料)

特征:粒度极细(区分包装、批次、甚至供应商代码),属于实物资产。

实例:MAT100001 -巴西大豆50kg 包装

典型属性:库存单位(SKU)、基本单位(Base Unit)、库存估值(Inventory Valuation)

Class:Commodity(商品)

特征:粒度标准化(聚合了同质化的物料),属于经济标的。

实例:Comm_Soybean(大豆)

典型属性:风险属性(Risk Profile)、定价参考(Pricing Reference)、波动性特征(Volatility Characteristics)

关系(Predicate)

Material — belongs to — Commodity

一个物料在交易与风险视角下,映射到某一统一的商品语义锚点。

3. CTRM与ERP的分工边界

如果CTRM要与ERP深度集成,那么在交易合同的行项目层(如:合同条目表、交割条目),填写的必须是ERP物料编码。这并非技术限制,而是业务事实:交易最终必然要生成采购订单或销售订单,而ERP的执行层只识别“物料ID”。如果合同中直接使用“大宗商品ID”,现货供应链执行将无法在ERP中落地。

但这并不意味着CTRM放弃“商品”概念。合同层引用的是物料,而定价引擎与风险管理层使用的是商品。CTRM的核心职责之一,正是完成这两套本体之间稳定、可追溯的映射。

4. 多对一的本体映射关系

ERP维护的是一套支撑现货执行的物料主数据体系;CTRM维护的是一套服务于交易、定价与风控的商品主数据体系。

两者之间通常呈现多对一关系。以大豆为例:企业内部可能存在数十个大豆物料(不同产地、包装、用途或内部分类规则),但在交易与风险视角下,它们往往统一映射到同一个商品语义,例如“美国二级黄大豆”。

二、商品本体不是扁平结构

商品是CTRM体系中的“价值载体”,其价格波动构成市场风险的主要来源。例如,原油商品的价格基准(Brent、WTI)直接决定交易的定价逻辑,而质量规格与认证规则则影响合同违约与升贴水风险。

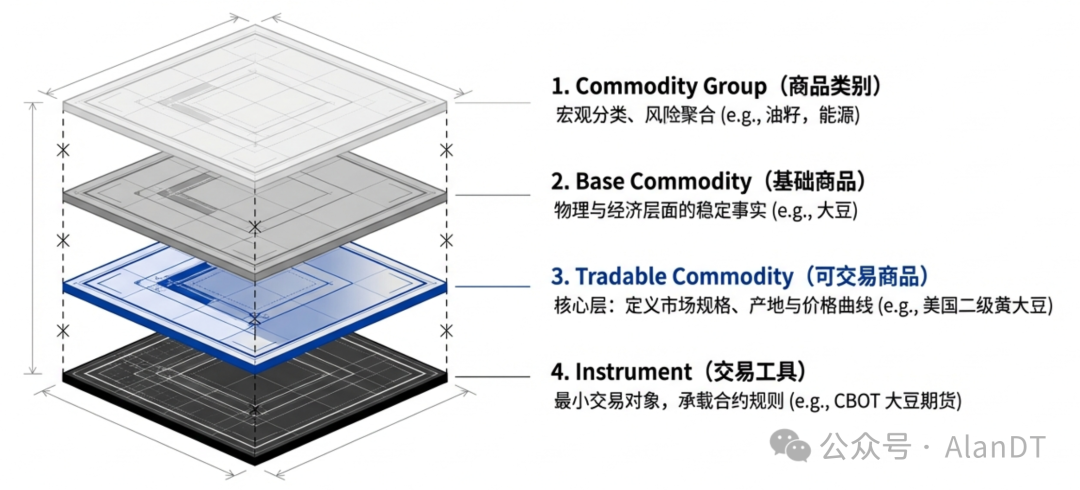

在成熟的CTRM系统中,商品主数据通常采用分层、可派生的结构,而非单一扁平对象。典型层级包括:Commodity Group → Base Commodity → Tradable Commodity → Instrument。其本体关系可概括为:

- Base Commodity — grouped by — Commodity Group

- Tradable Commodity — derived from — Base Commodity

- Instrument — based on — Tradable Commodity

- Material — belongs to — Tradable Commodity

一句话总结:Commodity Group定义“如何分类”,Base Commodity 定义“是什么”,Tradable Commodity 定义“如何被市场定价”,Instrument 定义“如何在具体市场中交易”。

1. 商品类别(Commodity Group)

商品类别用于宏观分类与风险聚合,例如油籽、能源、基础金属等。该层主要承担风险汇总、限额管理、VaR与压力测试分组等功能,一般不直接参与定价。

2. 基础商品(Base Commodity)

基础商品描述商品在物理与经济层面的稳定事实,不涉及任何交易所规则或合约形态。它跨市场、跨交易所存在,生命周期长,是加工关系、套利模型与衍生品定价的基础。

以大豆为例,其关键属性包括:

- 基本计量单位(Base_UoM):Metric Ton

- 换算因子(Conversion_Factors):如Bushel – MT(36.7437)

- 加工/压榨关系(Crush_Relationship):Soybean → Soymeal / Soyoil定义它与豆粕、豆油的产出比(如:出粕率80%,出油率18%,损耗2%)。这是计算“压榨利润 (Crush Margin)”的基础。

- 主要交易市场(Primary_Markets):CBOT / DCE

3. 可交易商品(Tradable Commodity)

可交易商品是市场可定价、可形成价格曲线的商品规格,是CTRM商品主数据中最核心的一层。它定义的是市场如何为该商品形成价格。

常见拆分维度包括:

- 产地(Origin):US Gulf / Brazil Santos / Argentina

- 等级与质量规格(Grade / Spec):No.2 Yellow

- GMO 属性:GMO / 非GMO

- 定价参考(Pricing Reference):CBOT Soybean

- 价格曲线类型(Price Curve Type):Futures-based

- 基差约定(Basis Convention):+Basis / −Basis / Fixed Basis

- 交割条款(Incoterms):FOB / CIF

注意,产地(Origin) 通常指“定价区域”或“宏观物流区”,而非“国别”。 在大宗商品交易中,国别太粗了。同一个国家的不同出口港口,基差(Basis)和运费完全不同,例如美国就分两个产地:US Gulf(美湾)、US PNW (美西/太平洋西北口岸)。所以需要定义一个ORIGIN(产地区域)对象。

可交易商品本身通常作为稳定主数据存在,其价格、基差与风险随时间变化,通过价格曲线(Curve)与交易工具(Instrument)建模。

图:价值载体分层:从宏观分类到微观交易

4. 交易工具(Instrument)

交易工具是可被定价、估值、计量风险的最小交易对象,是定价引擎与风险引擎直接作用的对象。它不是商品、也不是业务合同,而是商品在特定市场规则与合约结构下的交易载体。

典型交易工具包括:标准期货(Futures)、场外掉期(Swaps)、期权(Options)、远期(Forwards)等。基差合约与加工合约属于实物交易(Physical Trade)的范畴,它们通过引用交易工具(如期货合约)来确定价格,但其本身包含物流交付属性,不同于纯粹的金融交易工具。商品定义标的本身,交易工具定义该标的在具体市场中如何被交易。

价格曲线(Curve)用于连接商品、市场与时间维度:期货曲线关联交易工具,代表基准价格;基差曲线直接关联科交易商品的特定产地与交货条款(如巴西桑托斯FOB 基差)。最终价格= 期货曲线值+ 基差曲线值。

一句话总结:商品定义“标的”,可交易商品定义“定价规则”,交易工具定义“市场交易形态”,物料定义“企业执行对象”。

三、典型的大宗商品本体

从CTRM的视角来看,大宗商品并不仅仅是物理形态的不同,更重要的是它们的定价机制(Pricing)、物流属性(Logistics)、质量属性(Quality) 和 交割方式(Delivery) 等存在巨大的系统建模差异。

对于多元化多品种大宗商品供应链集团企业,在构建CTRM的时候,需要理解以下分类及其特征。

1. 能源(Energy):流体与温补

原油与成品油 (Crude Oil & Refined Products)

典型商品:原油 (Brent, WTI)、汽油、柴油、航煤、燃料油、沥青。

商品特征:

- 物理属性:密度(API)、硫含量、粘度。需要温度补正 (VCF),即15℃ 下的体积与常温体积的换算。

- 物流:多式联运(船、管道、火车、卡车)。涉及复杂的调合(Blending)业务(把两种油混在一起变成新油)。

- 定价:高度依赖指数(Index),如Platts, Argus。

天然气与液化气 (Natural Gas & LNG)

典型商品:管道气(NG)、液化天然气(LNG)、液化石油气(LPG)。

商品特征:

- 计量: 以热值计价(MMBtu),但以体积交割 (M3)。系统必须内置热值换算引擎,并支持(高位/低位热值(GCV/NCV))的区分与动态转换。

- 物流: 连续流 (Continuous Flow)。没有具体的包装,而是每天流过多少。涉及每日提名(Nomination)和管网平衡(Balancing)。

2. 农产品与软商品(Agriculture & Softs):生命周期与质量

谷物与油籽 (Grains & Oilseeds)

典型商品:大豆、玉米、小麦、油菜籽、豆粕、豆油、棕榈油等。

商品特征:

- 作物年度 (Crop Year):每年的的大豆是完全不同的商品(价格倒挂)。

- 质量奖惩(DPP):依赖水分、杂质、霉变、蛋白含量的线性/非线性扣罚。

- 加工(Crush):涉及压榨利润模型 (Crush Margin)。

软商品 (Softs)

典型商品:棉花、糖(原糖/白糖)、咖啡(阿拉比卡/罗布斯塔)、可可、橡胶、香料、茶叶等。

商品特征:

- 包装属性: 很多是Bagged (袋装) 而非散装。

- 品牌/认证: 咖啡和可可高度依赖产地(Origin)和认证(Certification),品牌溢价极高。

- 期权结构: 棉花等商品的点价结构非常复杂(On-Call)。

基础金属 (Base Metals)

典型商品:铜、铝、锌、铅、锡(LME 六大类)。

商品特征:

- LME仓单(Warrant): 交易的核心是标准化的仓单,涉及注册品牌(Brand) 和交割仓库(Location)。

- 升贴水:价格= LME 期货+ 区域升贴水。

贵金属 (Precious Metals)

典型商品:金、银、铂、钯。

商品特征:

- 租赁 (Leasing):黄金具有货币属性,涉及租赁利率的管理。

- 重量单位: 盎司 (Troy Ounce)。

典型商品:铜精矿、铁矿石、铝土矿。

商品特征:

- 成分计价 (Payable Metal): 比如铜精矿,买的是土,但只付里面25% 的铜的钱,同时扣除砷等杂质的钱。

- 加工费/精炼费(TC/RC):Price = (Cu% * LME)- TC - RC。

四、商品本体的支撑体系

商品本体在物理(库存/物流)与金融(定价/风控)世界间的无缝流转,依赖于严密的支撑性本体。这套体系构成了系统的“物理法则”与“时空坐标”。

1. 计量与动态换算本体 (UoM & Dynamic Conversion)

不同于ERP的固定换算,CTRM必须构建支持质量 (Mass)、体积 (Volume)、能量(Energy)三维转换的高阶本体。

动态换算: 支持基于 实测属性(如密度、热值、水分)的动态转换逻辑。

体积修正(VCF): 支持液体化工Volume(15°C)=f(API, emp)的温补计算。

热值转换: 针对天然气,支持体积(M3)到能量(MMBtu)的动态折算。

2. 交易日历与时区本体 (Calendar & Schedule)

在大宗交易中,“时间”即“价格”。

交易日历: 定义全球各市场(CBOT, LME, SGX)的假期(Holiday)和交易时段,以及推移规则(Date_Roll_Rule)(如遇节假日顺延)。

合约排期: 明确每个期货合约的最后交易日(LTD)和第一通知日(FND),这是系统自动触发移仓(Roll-over)预警的基础。

定价区间: 界定现货合同的定价期,确保定价引擎准确运行。

3. 质量规范与认证本体 (Quality Specs & Certification)

用于量化非标品与标准品之间的价值差异。

质量特性(Characteristic): 定义物理指标(如水分、蛋白)的的基准值(Standard)与拒收极限(Rejection Limit)。

品牌与认证(Brand & Certification): 将LME注册品牌、RSPO(棕榈油)、Fair Trade(咖啡)认证等属性抽象为质量属性(Quality Attribute),直接关联升贴水(Premium/Discount)逻辑与交易合规性约束。

4. 多币种与汇率本体 (Currency & FX)

大宗贸易常涉及交易币种与本位币的错配,需构建汇率本体以精准剥离商品风险与资金风险。

货币对(Currency Pair): 定义标准化的货币对(如USD/CNY),区分直接标价与间接标价 。

场景汇率: 严格区分即期汇率(用于现货结算)、记账汇率(用于财务归集)及海关汇率(用于税费计算),满足不同业务场景的折算需求。

远期汇率曲线(FX Forward Curve): 基于资金的时间价值构建远期曲线,获取特定交割日(Value Date)的汇率。计算资金成本、折现未来现金流,在损益分析中精准剥离商品波动(Commodity Delta)与汇率波动(FX Delta)。

结语:止住概念幻觉,CTRM才能真正落地

在大宗商品交易与风险管理中,最大的隐性风险,往往不是价格波动,而是概念混用带来的系统性幻觉。当商品(Commodity)、可交易商品(Tradable Commodity)、交易工具(Instrument)在系统中边界不清,交易、定价、风控与结算就无法建立在同一语义基础之上,只能依赖人工补偿。

国际主流CTRM的共识并不复杂:不同对象,各司其职。商品是风险与定价的语义锚点,可交易商品定义市场与规格,交易工具承载交易与估值模型——它们不是叫法不同,而是职责不同。

企业在建设CTRM时,真正的起点不是简单堆叠功能,而是确保业务本体清晰。只有先“止住幻觉”(即明确交易、商品、风险等核心概念的语义边界),系统才能实现自动化、可审计、可扩展的交易与风险管理。基于清晰本体构建的知识图谱,将成为企业级AI落地的基础,才能真正释放其业务价值。

对这类复杂的系统级设计和架构模式感兴趣,欢迎到云栈社区的后端与架构板块交流探讨。