本文通过机器学习中的梯度提升分类器(Gradient Boosting Classifier)研究 SEC Form 4 内部人买入披露是否预示着美国微盘股的超额收益。研究覆盖了2018年至2024年间1,343家发行人的17,237笔公开市场买入交易,样本限制在市值3,000万美元至5亿美元之间。基于内部人身份、交易历史和披露时市场状况训练的 XGBoost 模型,在2024年的样本外测试中实现了0.70的 AUC。在优化阈值为0.20的情况下,模型的查准率(Precision)为0.38,查全率(Recall)为0.69。“距离52周高点”的特征在预测信号中占据主导地位,贡献了36%的重要性。数据中涌现出明显的动量模式:在价格上涨超过10%后披露的交易,产生了最高的平均累计超额收益(6.3%)和最高的跑赢概率(36.7%)。这一结果与通常应用于价格大幅上涨后的均值回归直觉截然相反,表明在流动性较差的市场中,趋势确认(Trend Confirmation)能够过滤出更高确信度的内部人信号。

1. 引言

企业内部人必须在两个工作日内通过 SEC Form 4 披露其公司股票的公开市场交易。既有文献主要集中在分析师覆盖率高、价格发现迅速的大中型股上,且多使用线性模型。本文聚焦于微盘股市场(市值3000万至5亿美元),该板块具有分析师覆盖稀疏、机构持股低、买卖价差宽等结构性特征,阻碍了公共信息的快速扩散,从而可能蕴含更多未定价的内部人信息。

本文验证了梯度提升方法(XGBoost)在提取 Form 4 信号方面的有效性,证明非线性分类器在充满噪声的微盘股数据中优于线性基准模型(AUC 从0.67提升至0.70)。核心发现包括:分离出“距离52周高点”作为主导预测因子;揭示了反直觉的动量效应,即在价格强势时披露的内部人买入表现优于在价格弱势时的买入。

2. 相关工作

早期的内部人交易研究(Jaffe, 1974; Seyhun, 1986)确立了内部人交易不仅能获得超额收益,且买入行为比卖出更具信息含量。Cohen 等人(2012)区分了常规交易与机会主义交易,发现仅后者具有预测性。然而,这些研究多基于大样本全市场数据。在机器学习应用方面,Gu 等人(2020)已证明树模型和神经网络在捕捉截面收益预测性上优于线性模型。本文填补了将非线性分类应用于微盘股 Form 4 信号的空白,并明确建模了披露窗口期的价格动态与随后超额收益之间的相互作用。

3. 数据与方法论

3.1 样本构建

分析整合了监管披露与市场数据。内部人交易数据源自 SEC EDGAR 系统的 Form 4 文件(2018年1月至2024年12月)。研究仅关注公开市场买入(交易代码“P”),以隔离积极的看涨信号。

- 市场数据匹配:通过永久标识符将 CUSIP 映射到股票代码,以处理代码变更和并购。

- 严格过滤:

- 剔除报告滞后超过90天的文件,以减少数据录入错误或回溯日期的异常。

- 剔除交易金额低于5,000美元的交易,以过滤噪声并聚焦于具有经济动机的交易。

- 投资全集定义:要求过去30天的平均日均成交额(ADDV)至少为200,000美元,以确保基本的流动性。

- 微盘股定义:市值严格限制在3,000万美元至5亿美元之间。所有市值和成交量过滤均使用交易日当且仅当可获得的数据,确保无前视偏差(Look-ahead Bias)。 最终处理后的数据集包含1,343个不同发行人的17,237笔交易。

3.2 特征工程

构建的特征分为四类,旨在捕捉多维度的信息:

- 内部人特征:构建有序职位评分(CEO=5, CFO=4, COO=3, Director=2, Other=1),并直接纳入美元计价的交易金额。

- 交易历史:包含二元指标,标记该内部人此次买入是否为过去12个月内的首次;以及当前交易金额与该内部人历史平均值的比率,捕捉偏离基准的行为。

- 市场状况:

- 价格偏离度(Price Deviation):交易价格与披露价格之间的百分比变化。

- 技术指标:距离52周高点和低点的距离、月度至今(MTD)回报、披露时的30天年化波动率、披露时的市值及日均成交量。

- 行业:针对生物技术和制药发行人的二元指标。

3.3 目标定义与信息集

为严格防止前视偏差,预测时刻 t 的信息集 Ω_t 仅包含披露时刻公开可用的数据。若 Form 4 在日期 d 提交,所有输入特征(如波动率、距离52周高点)均使用截至 d 日的收盘价计算。

目标变量定义为披露后的市场反应。事件窗口从 d+2 日(披露后的首个交易日)开始,以确保可交易性。二元目标变量 Y 定义如下:

Y = 1(CAR_{d+2, d+30} > 10%)

其中 CAR_{t1, t2} 表示从交易日 t1 到 t2 的累计超额收益。

超额收益(Abnormal Returns, AR)是相对于 Fama-French 三因子模型计算的:

AR{i,t} = R{i,t} - (αi + β{i,MKT} MKTt + β{i,SMB} SMBt + β{i,HML} HML_t)

因子载荷是在事件窗口前252个交易日内估计得出的。选择10%作为阈值旨在识别具有经济意义的优异表现,该阈值大致对应于事件样本中 CAR 经验分布的前10%分位。

3.4 模型与评估

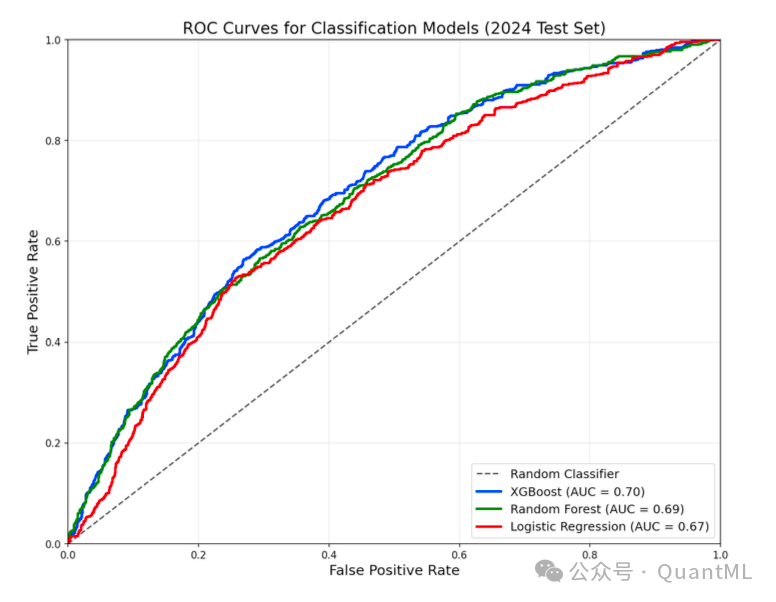

首选模型为 XGBoost(梯度提升树),因其在处理混合特征类型的表格数据方面表现强劲。逻辑回归(Logistic Regression)和随机森林(Random Forest)作为基准模型。 样本按时间分割:2018-2022年为训练集(11,609个观测值),2023年为验证集(2,982个),2024年为测试集(2,646个)。超参数通过训练集上的时间序列交叉验证进行调整。由于类别不平衡(正类占比27%),分类阈值在验证集上以最大化 F1 分数进行优化,最终得出的最优阈值为0.20。

4. 实证结果

4.1 分类性能

在2024年的测试集上,XGBoost 实现了0.70的 AUC。相比之下,随机森林的 AUC 为0.69,逻辑回归为0.67。尽管随机森林的总体预测能力接近,但 XGBoost 在处理非线性特征交互及在可操作决策阈值下的表现更为优异,因此被选为主模型。 在默认阈值0.5下,XGBoost 表现过于保守,查全率仅为0.17。采用优化后的阈值0.20将查全率显著提升至0.69,同时保持了0.38的查准率,对应的 F1 分数为0.49。混淆矩阵显示,模型正确识别了709个正例中的490个,而在1,937个负例中产生了808个假阳性(特异性为58%)。

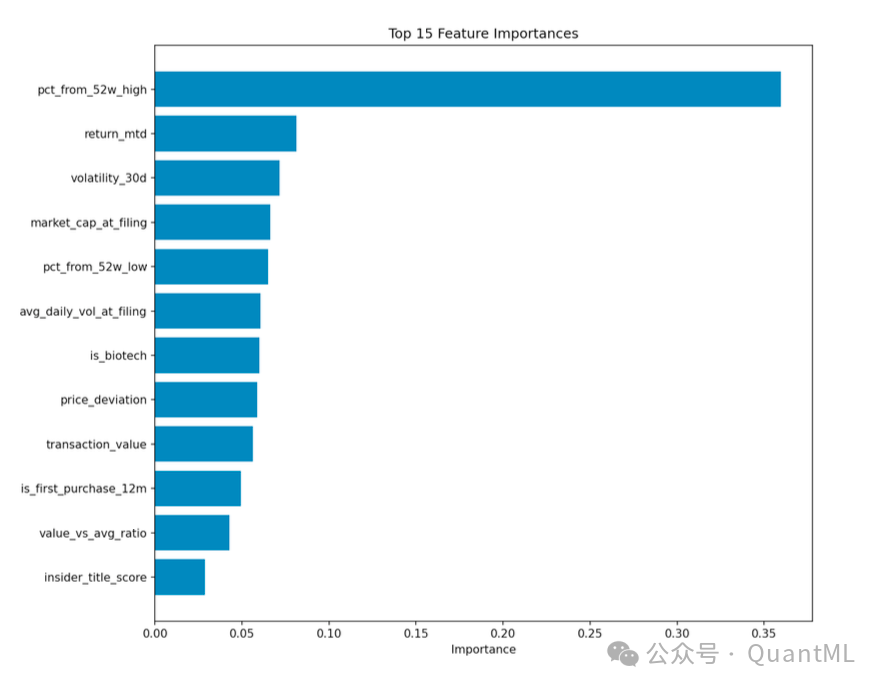

4.2 特征重要性

特征重要性分析显示,“距离52周高点”(pct_from_52w_high)是绝对的主导预测因子,其重要性得分高达0.360,是排名第二特征的四倍以上。这表明,相比于“谁在交易”(内部人身份),“披露时的市场状态”承载了更多的预测权重。 后续的重要特征依次为:

- 月度至今回报(return_mtd, 0.081)

- 30天波动率(volatility_30d, 0.072)

- 披露时市值(market_cap_at_filing, 0.066)

内部人身份特征(职位评分、交易金额)排名较低。

4.3 价格偏离中的动量效应

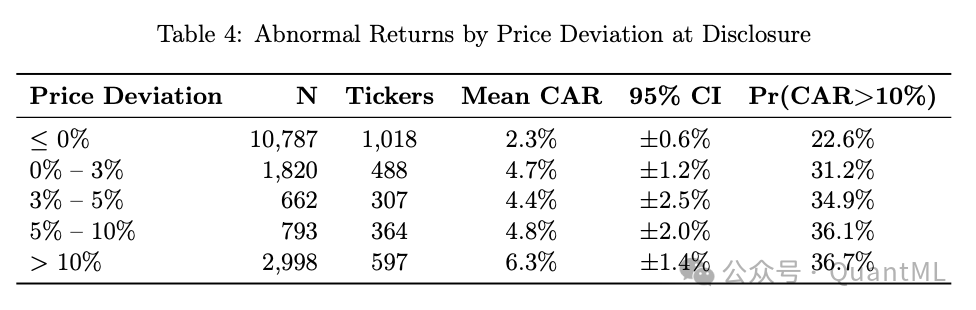

按披露时的价格偏离度(交易价与披露价之差)分层分析,揭示了其与后续收益之间的单调关系:

- 价格下跌(≤0%):交易后至披露前价格下跌的案例,平均 CAR 为2.3%,跑赢概率为22.6%。

- 价格大幅上涨(>10%):交易后至披露前价格上涨超过10%的案例,平均 CAR 高达6.3%,跑赢概率达36.7%。

最低组与最高组之间的差异具有统计显著性(p < 0.01)。经缩尾处理(Winsorization)后的均值和中位数证实该模式并非由离群值驱动。这一动量模式反驳了传统的均值回归观点(即应避免追高)。在微盘股中,披露前的价格上涨似乎充当了“确认信号”(Confirmation Signal),而非预警信号。

4.4 稳健性检验

- 时间窗口:使用20天或60天回报窗口得出定性相似的模式,但随着期限拉长,预测能力减弱。

- 波动率环境:模型在低波动率环境(VIX < 20)中表现更好。

- 行业效应:生物技术指标的重要性仅为0.060(排第7),说明行业效应适中。

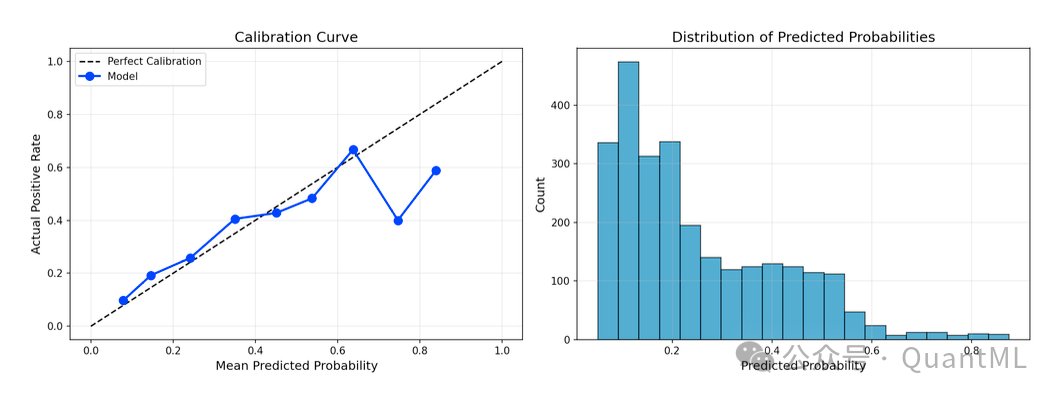

- 校准度:模型在0.2-0.5的概率区间内校准合理,且预测概率分布集中在0.15至0.40之间,表明模型避免了极端预测。

5. 讨论

“距离52周高点”这一特征的突出地位符合两种非互斥的机制:

- 行为/估值机制:内部人倾向于在价格相对于近期参考点低估时买入(“低买”动机)。

- 机械机制:当股价远低于前期高点时,在随后的窗口期达到固定的10%超额收益阈值可能更为容易。

更为深刻的发现在于价格偏离结果。传统启发式策略将交易与披露之间的大幅上涨视为危险信号。然而,在本微盘股样本中,数据指向相反方向:在显著价格走强后披露的买入,随后伴随着更高的超额收益。这支持了“缓慢信息融入”(Slow Incorporation)假说:早期的价格变动可能标志着价值调整的开始,而非结束。

实施方面,策略受限于微盘股的交易摩擦。一个5万美元的头寸可能占典型日成交量的非微小比例,意味着需要渐进式建仓并面临价格冲击。即便假设保守的2%有效价差和1%的价格冲击,最高动量组的平均 CAR 从6.3%降至约3.3%,虽然仍为正值,但表明容量天然有限。

6. 结论

本文证明,机器学习分类器能够从微盘股板块的 Form 4 文件中提取可操作的 Alpha 信号,在识别30天超额收益方面优于线性基准。市场状态变量——特别是距离52周高点——承载了最大权重。与均值回归的传统策略相反,本文发现披露在价格走强中的内部人买入比披露在弱势中的买入更具预测性。这些结果表明,在信息稀疏的环境中,价格动量可能验证了内部人信号的质量,而非侵蚀其价值。未来的工作可进一步探索这种效应是否在披露后更短的日内窗口中持续存在,以及它是否反映了流动性约束与信息不对称之间更广泛的相互作用。

本文旨在分享金融科技领域的量化研究方法,所有结论基于历史数据分析,不构成投资建议。更多关于前沿技术与应用实践的交流,欢迎访问 云栈社区。