在量化投资领域,夏普比率(Sharpe Ratio)是评估投资策略绩效的基石。它不仅是衡量单一资产优劣的工具,其思想更贯穿于投资组合的构建、风险分散、相关性分析乃至杠杆运用等核心环节。对于希望建立系统化投资思维的人而言,深入理解夏普比率是至关重要的一步。

尽管其数学形式简洁,但夏普比率蕴含了深刻的金融逻辑:它将收益与风险统一考量,量化了“每承担一单位风险所能获得的超额回报”。这让我们得以穿透单纯收益率的表象,做出更为理性和稳健的决策。

一、为什么不能只看收益率?

仅凭总回报率做投资决策,往往会导致严重的判断偏差。我们可以通过一个简单案例来理解:

假设有两个投资标的,在一段时间后都实现了40%的总回报。

- 绿色标的:其价格走势平稳上升,波动极小。

- 黑色标的:虽然最终回报相同,但过程经历剧烈震荡,中途出现过大幅回撤。

尽管结局相同,但直觉上我们会认为绿色标的更优,原因在于其承担的风险更低。这里的“风险”具体体现为:

- 巨大的心理压力:黑色标的的深度回撤会显著增加持有者的焦虑。行为金融学指出,损失带来的痛苦感远超同等收益的愉悦感。

- 对未来的信心不足:剧烈的波动会削弱投资者对其未来持续性的判断。相比之下,平稳增长的绿色标的更具可预测性。

- 潜在的流动性风险:若在市场低点急需用钱,持有黑色标的可能被迫以亏损价格卖出,造成实际损失。

核心结论:在收益率相同的情况下,波动越大,真实的投资体验和潜在回报质量越差。因此,引入风险调整机制势在必行。

二、如何量化风险?理解波动率

为了科学评估风险,我们需要一个可测量的代理变量。最常用的就是波动率(Volatility),它被定义为收益率序列的标准差,通常用符号σ表示。

波动率的计算公式为:

[

\sigma = \sqrt{\frac{1}{N-1} \sum_{i=1}^{N} (r_i - \bar{r})^2}

]

其中:

- ( r_i ):第i期的收益率

- ( \bar{r} ):所有观测期的平均收益率

- ( N ):观测期总数

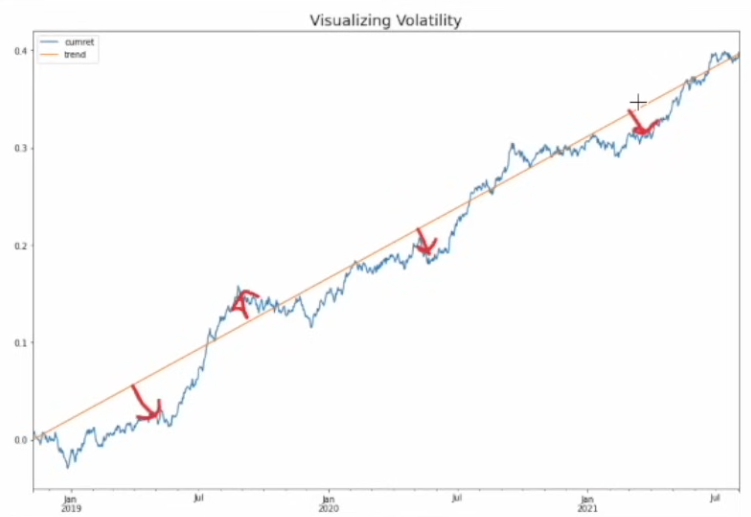

我们可以将其可视化理解:

- 图中的橙色线代表平均回报趋势(期望收益)。

- 蓝色曲线是实际的价格回报路径。

- 红色箭头则标示了每一期实际回报与平均回报之间的偏差。

波动率正是对这些“偏差”或“波动幅度”的量化。波动越大,代表资产价格的不确定性越高,投资者承受的心理压力和潜在损失风险也越大。

三、夏普比率的定义与计算逻辑

基本公式

夏普比率最常用的简化公式为:

[

\text{夏普比率} = \frac{\text{平均收益率}}{\text{波动率}}

]

注:严格的定义应使用“超额收益率”(即资产收益率减去无风险利率),但在低利率环境下,常简化为上述形式。

核心逻辑

- 分子(收益)越高 → 比率值越高。

- 分母(风险/波动)越大 → 比率值越低。

这完美契合了投资者的根本追求:高收益、低风险。夏普比率越高,意味着承担每一单位风险所获得的补偿(收益)就越丰厚。

年度化处理

由于分析时使用的数据频率不同(如日度、月度),我们需要进行标准化调整以确保可比性:

- 基于日度数据计算时,通常乘以 (\sqrt{252})(约15.87),因为一年约有252个交易日。

- 基于月度数据计算时,则乘以 (\sqrt{12})(约3.46)。

四、实战应用:夏普比率如何揭示绩效差异?

让我们回到最初的案例。通过计算可得:

- 绿色标的的夏普比率:约为 2.0

- 黑色标的的夏普比率:约为 0.5

尽管总回报相同,但夏普比率清晰无误地显示:绿色标的的风险调整后表现远超黑色标的。这个数值结果与我们的直观感受完全一致,验证了该指标的有效性。

进一步,我们可以观察不同夏普比率所对应的理论回报路径:

- 夏普比率 = 2:路径较为稳定,波动较小。

- 夏普比率 = 5:波动极低,接近理想状态。

- 夏普比率 = 20:路径几乎呈直线,代表近乎无风险的套利机会(现实中极难持续存在)。

五、现实参照:怎样的夏普比率算优秀?

| 投资主体 |

长期夏普比率(参考) |

| 标普500指数(SPY ETF) |

≈ 0.45 |

| 沃伦·巴菲特的投资业绩 |

≈ 0.75 |

| 优秀的对冲基金 |

通常 > 2.0 |

一个现实可行的目标是:长期持续实现夏普比率在2.0以上,这足以让你超越市场上绝大多数投资者。

六、在投资组合构建中的核心作用

单一资产的局限性

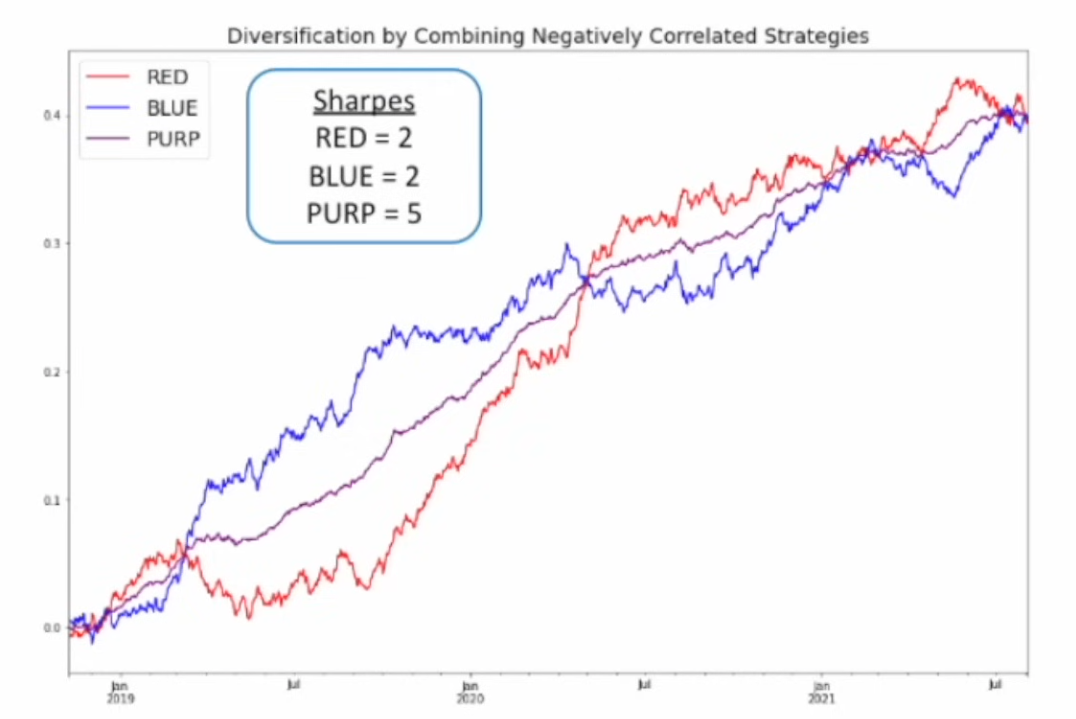

假设有红色和蓝色两种资产:

- 两者的夏普比率均为 2.0。

- 预期收益和波动率也相同。

仅从单一指标看,二者无差异。但如果忽略它们之间的相关性,就会错失关键的优化机会。

关键洞察:负相关性的威力

假设红色与蓝色资产的价格运动方向经常相反(即呈现负相关性):当红色上涨时,蓝色下跌,反之亦然。这种特性为风险对冲提供了天然基础。

组合优化效果

当我们构建一个50/50的等权重投资组合(图中紫色曲线),奇迹发生了:

- 收益水平与持有单一资产时相近。

- 整体波动却被显著地降低了。

- 最终,该组合的夏普比率跃升至5.0。

结论:通过将具有互补性(低相关或负相关)的资产组合在一起,可以在不牺牲收益的前提下大幅降低整体风险,从而极大提升夏普比率。这是现代投资组合理论的核心。夏普比率正是衡量这种“1+1>2”协同效应的标尺,而单纯的收益率对此完全无能为力。

七、常见问题:高夏普比低收益,还有用吗?

一个常见的疑问是:如果一个策略夏普很高但绝对收益低,而另一个收益高但夏普低,是否意味着夏普比率不实用?毕竟我们最终想要的是“赚更多钱”。

这里的关键在于杠杆(Leverage)的调节作用。

杠杆的作用机制

杠杆是指借入资金来放大投资规模。例如,你用100美元本金,再借入100美元,总投资额变为200美元,这就是2倍杠杆。

- 若资产上涨1%,你的回报是2%(自有资金和借贷资金各赚1%)。

- 若资产下跌1%,你的亏损也是2%。

这里有个关键点:夏普比率在使用杠杆后保持不变。 因为收益和波动率会同比放大,它们的比值不变。

这意味着,你可以通过施加杠杆,将一个高夏普比率但低绝对收益的策略,放大为高绝对收益的策略,同时不损害其优异的单位风险回报特性。

优势总结:高夏普比率的策略具备“鱼与熊掌兼得”的潜力——既保持了低波动的稳健特性,又能通过合理的杠杆运用来满足你对高绝对收益的追求。当然,杠杆本身也带来额外的风险(如爆仓、借贷成本),需要严格管理。

八、理论基础:为什么夏普比率是合理的?

1. 统计学基础

研究证明,夏普比率与统计检验中的t统计量成正比。t统计量用于检验一个策略的平均收益是否显著大于零。因此,更高的夏普比率直接意味着更高的统计显著性,表明正收益更可能源于策略的有效性而非运气。

2. 金融学基础:现代投资组合理论(MPT)

在由哈里·马科维茨和威廉·夏普(夏普比率提出者)奠基的现代投资组合理论框架下:

- 理性投资者均追求“高收益、低风险”(以波动率衡量)。

- 理论推导出,所有投资者都应持有同一个最优风险资产组合——即切点组合(Tangency Portfolio)。

- 而这个切点组合,正是所有可能组合中夏普比率最高的那一个。

因此,最大化夏普比率不仅是经验之谈,更是理论上的最优解。

九、总结与启示

- 收益与风险不可分割:夏普比率提供了将二者统一考量的客观标尺,避免陷入“唯收益率论”的陷阱。

- 超越单资产比较:它是评估投资组合分散化与对冲效果的关键指标,能揭示资产间的协同效应。

- 高夏普策略具备可扩展性:即使初始绝对收益不高,也可通过杠杆放大,同时在风险调整后收益维度保持领先。

- 确立现实目标:长期持续实现夏普比率大于2.0,是穿越市场周期、稳健获利的卓越标志。