引言

这篇文章将介绍一个基于跨资产动量的黄金市场状态划分方法,其核心目的在于厘清黄金中期收益背后的宏观金融驱动逻辑。传统观点通常认为黄金主要用于对冲通胀或避险,且本身不产生收益,但实际研究揭示,黄金的收益表现远比这复杂。其未来走势,主要受到两个核心因素中期价格趋势的影响:一个是黄金自身,另一个则是长期美国国债。

研究发现,黄金和长期国债的动量信号是否一致,蕴含着关键的宏观经济信息,例如实际利率的升降、美联储的货币政策立场与未来可能的调整方向,以及全球投资者整体的风险偏好。如果两者均呈现上涨动量,往往意味着实际利率在下降、经济衰退风险上升且货币政策偏向宽松。反之,若两者动量同步下跌,则对应实际利率上涨、金融环境收紧,资金将流向顺周期资产,这种环境下黄金的表现通常会比较糟糕。

基于这一发现,我们构建了一个统一、逻辑自洽且经过实证验证的分析框架,将“黄金和国债的联合动量”作为反映底层宏观经济格局的指标。该指标不仅简洁,还能清晰地解释背后的经济逻辑。它整合了以往关于实际利率、避险需求和多资产风险溢价周期等零散的研究,有助于更系统地理解黄金价格的波动规律。

理论基础:黄金与国债动量的宏观含义

黄金与实际利率的负相关性

黄金作为无内在收益的资产,其持有的机会成本主要由实际利率决定。当实际利率下行时,持有黄金的相对吸引力上升;反之,利率上行则会抑制其表现。这一负相关关系已被广泛验证,并构成了现代黄金估值理论的基石。

实际利率的变动通常反映了经济增长预期与货币政策立场的综合结果。例如,经济增长放缓或通缩风险上升常伴随实际利率下降,推动资金流向黄金等避险资产;而经济过热或政策紧缩则会推高实际利率,对黄金构成利空。

国债动量作为实际利率的代理变量

长期美国国债价格的动量表现,可以视为实际利率动态的自然代理指标。正向的国债动量(即债券价格上涨、收益率下行)通常反映了经济增长不确定性上升、衰退风险加剧或明确的货币宽松预期。

相反,负向的国债动量则捕捉到了收益率上行、久期风险重估及政策正常化预期上升的信号,常出现在紧缩周期中。这一机制与 Moskowitz、Ooi 与 Pedersen(2012)所强调的“慢速移动宏观经济趋势驱动跨资产持续收益”的观点一致。

因此,长期国债动量不仅反映了利率路径,也编码了市场对增长与政策的联合预期,使其成为识别宏观金融状态的有效工具。

研究动机:联合动量的预测能力

本研究的核心发现在于,黄金与国债动量的 交互作用 ,而非各自的独立效应,构成了一个具有显著解释力与预测能力的状态变量。

- 正向联合动量(黄金↑ & 国债↑)

对应“实际利率下行”的宏观格局,常出现在经济衰退风险上升、避险需求增强与货币政策宽松主导的环境中。历史数据显示,在此类时期,黄金能够持续获得超额回报。

- 负向联合动量(黄金↓ & 国债↓)

对应“实际利率上行”的格局,通常伴随着增长预期加速、政策收紧以及资金向高贝塔、周期性资产(如股票、工业品、高收益债)的系统性轮动。在此环境下,包括黄金在内的、对久期敏感的避险资产普遍承压,表现显著弱于其他资产类别。

这一现象与宏观资产定价理论相符:实际利率上升、增长改善与金融条件收紧共同利好短期限、增长敏感型资产,而对黄金等无收益的避险资产构成系统性压力。

因此,黄金—国债联合动量不仅是一个技术信号,更是一种具备经济可解释性的宏观状态分类器。它能够清晰地区分“避险”与“风险偏好”阶段,将避险需求、机会成本与跨资产风险情绪统一于单一框架之内。

方法论

数据来源与处理

研究采用了1969年12月31日至2025年9月30日的长期历史数据集,以确保跨货币周期的连续性并避免短样本偏差。核心数据包括:

- GLD(SPDR Gold Trust):作为实物黄金暴露的可投资代理。

- IEF(iShares 7–10年期美国国债ETF):代表长期国债表现,用于构建宏观金融状态信号。

- 联邦基金有效利率(FEDFUNDS):来自美联储经济数据(FRED),用于计算现金收益序列,以评估策略在非持有期的机会成本。

由于GLD与IEF在样本早期尚未上市,研究使用了内部重建的历史黄金现货价格与美国国债总回报指数。其构建方法与现代ETF工具保持一致,确保了数据的可比性。

收益与动量计算

所有收益序列以 总回报形式 计算,并按月度采样,以契合中期预测结构。动量因子采用重叠的向后滚动窗口计算,涵盖1个月、3个月、6个月与12个月周期,这与跨资产动量的文献标准一致。

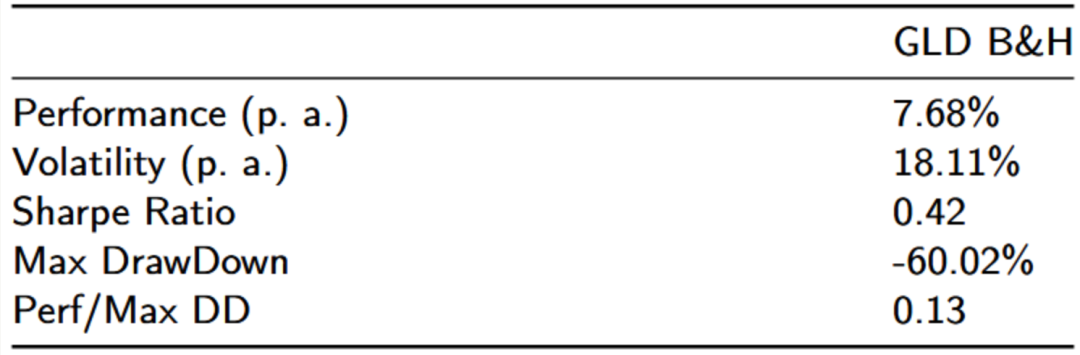

基准策略

我们以 GLD买入并持有(Buy-and-Hold)策略 作为所有动态策略的绩效基准。回测结果显示,尽管GLD长期名义回报为正,但伴随着高波动率与深度的周期性回撤,导致其风险调整后收益偏低。

因此,模型的实证目标有两个:

- 维持或小幅提升长期名义回报;

- 显著降低最大回撤,从而提升夏普比率与卡玛比率。

实证结果

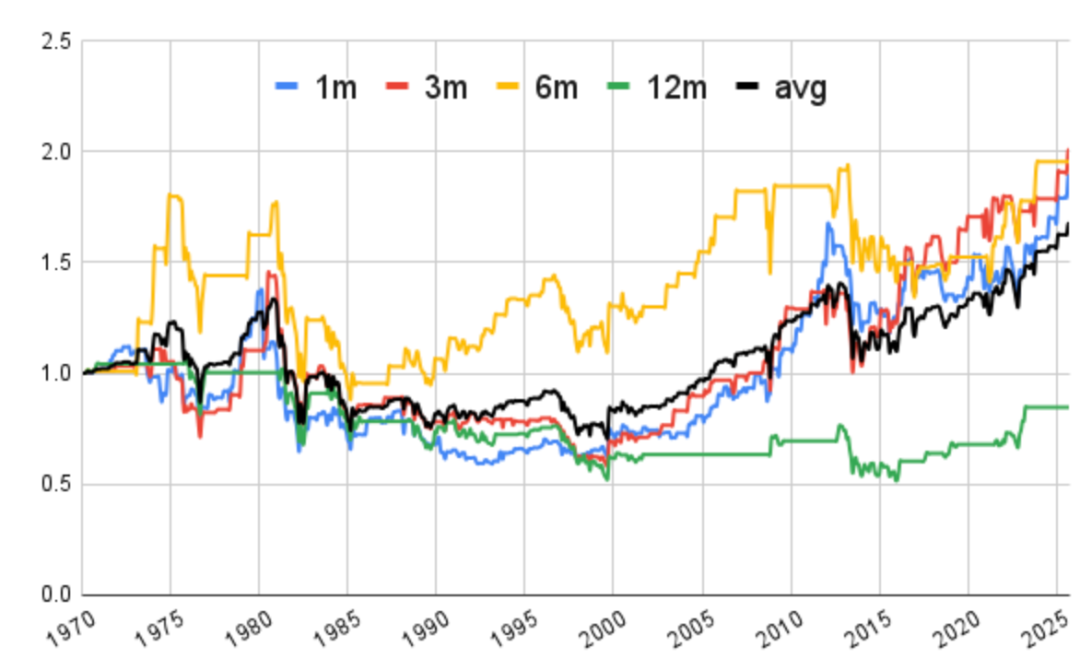

1. 黄金动量的预测能力

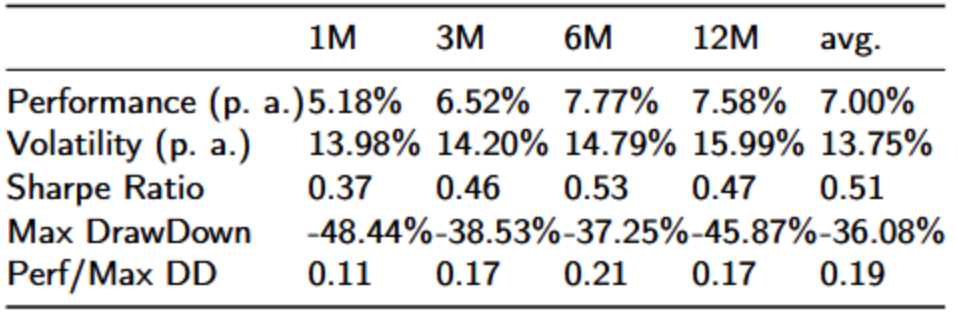

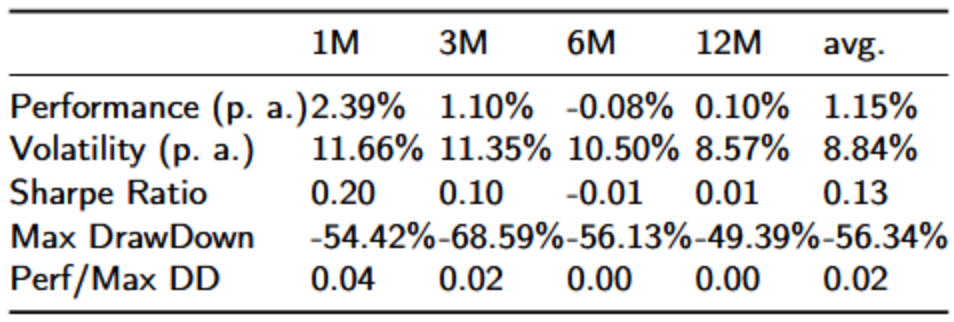

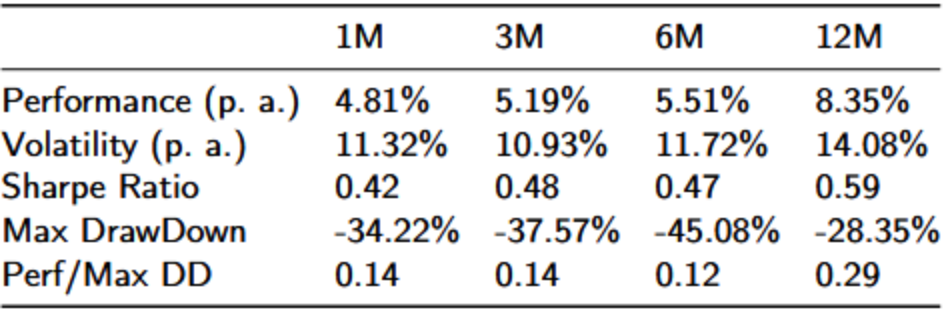

我们首先考察以黄金自身过去表现作为预测因子的简单择时规则:

- 当过去1M/3M/6M/12M黄金动量为正时,做多GLD;

- 否则空仓。

结果显示,正向黄金动量具备显著的预测能力,在所有周期下均能产生正的夏普与卡玛比率,支持时间序列动量效应在黄金资产上的有效性。

反向策略(仅在负动量时做多)的表现则显著更差,部分周期甚至出现负的风险调整后收益,这验证了在负动量阶段,黄金确实面临系统性压力。

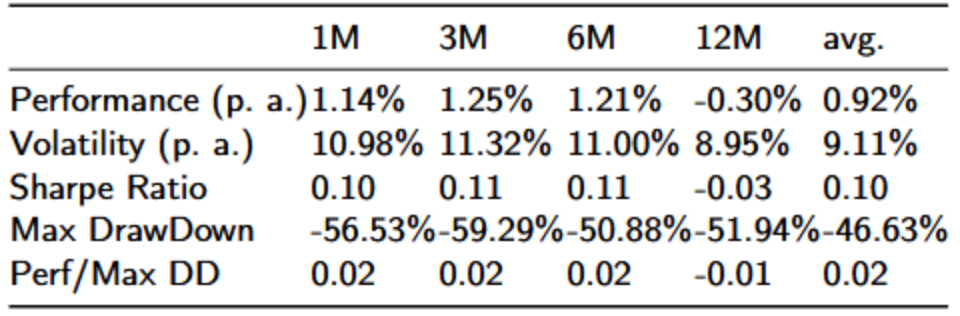

2. 国债动量的预测能力

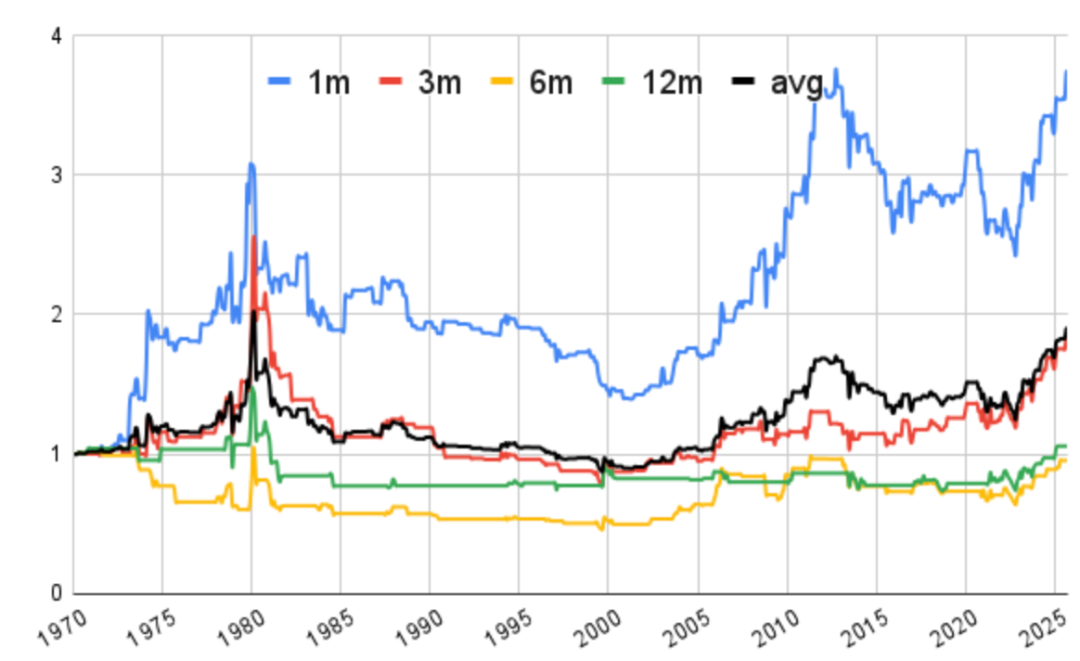

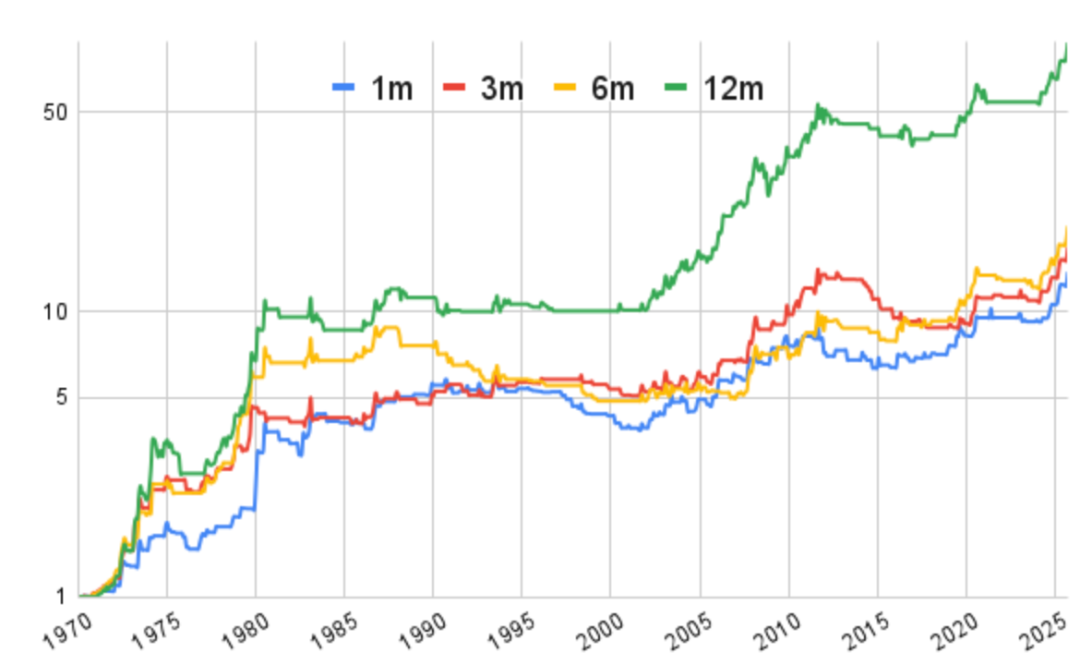

接着,我们以IEF(长期国债)的过去动量作为GLD(黄金)的预测信号:

出人意料的是,正向国债动量同样能够预测黄金的正向回报,且其夏普与卡玛比率接近黄金自身动量模型的表现。这一结果有力地支持了“实际利率下行 → 黄金价格上涨”的传导机制。

反向策略(负国债动量时做多)的表现同样较差,进一步验证了“实际利率上升 → 黄金表现不利”的基本逻辑。

3. 联合动量状态分析

我们将每个月划分为以下四种联合状态:

| 状态 |

动量组合 |

表现 |

| 状态1 |

黄金↑ 且 国债↑ |

最优表现:夏普与卡玛比率最高,累计回报最强,尤其在12个月周期下。 |

| 状态2 |

黄金↑ 且 国债↓ |

表现弱于状态1,信号较为模糊,多为过渡阶段。 |

| 状态3 |

黄金↓ 且 国债↑ |

无显著的增量价值,对黄金方向性指引有限。 |

| 状态4 |

黄金↓ 且 国债↓ |

最差表现:持续负回报,最大回撤显著,与宏观经济紧缩周期高度一致。 |

关键结论是:仅状态1(正向联合动量)具备可靠的预测能力,其余状态均反映了对黄金不利的宏观环境。联合信号所提供的信息增量显著超越了单一资产的动量信号。

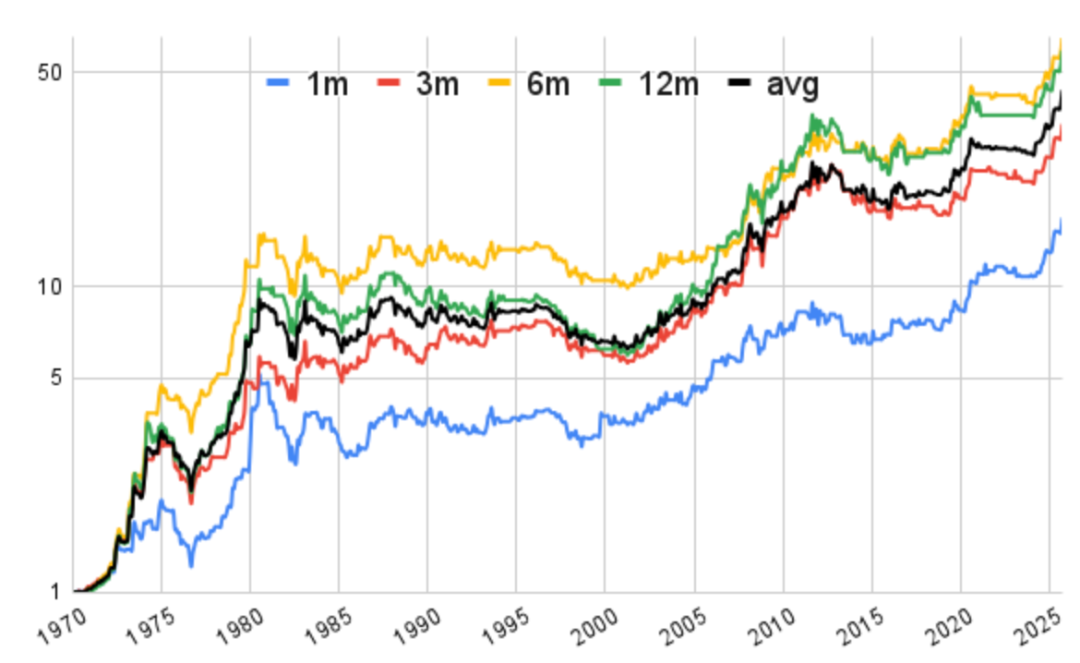

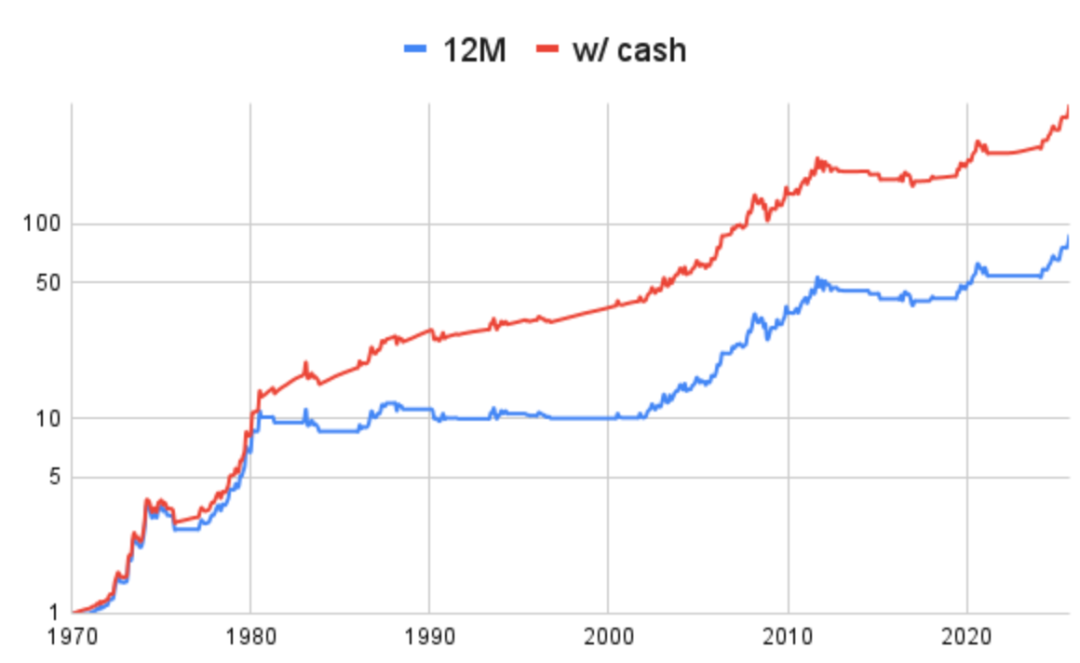

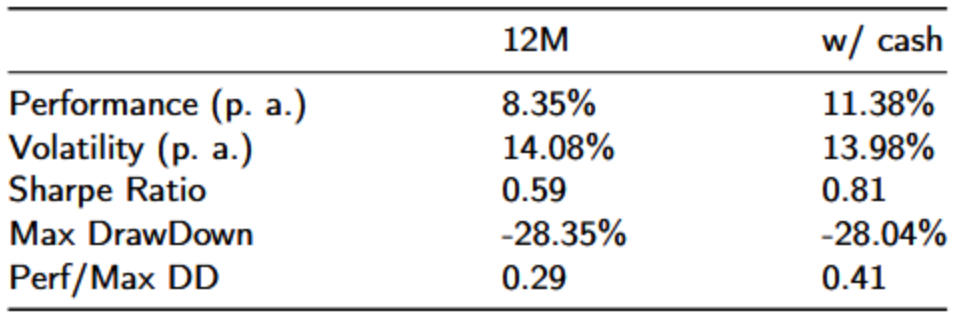

联合动量配置规则:12个月状态过滤器

基于以上发现,我们构建了一个基于12个月动量的进阶策略构建规则:

- 每月进行再平衡,计算GLD与IEF过去12个月的总回报;

- 仅当两者回报均严格为正时,持有100% GLD多头仓位;

- 任一资产回报非正,则将GLD仓位降至0%,转而持有现金(按当月联邦基金利率计息)。

该策略在所有测试的动量周期变体中表现最优:

- 实现了最高的年化复合增长率(CAGR);

- 获得了最高的夏普比率与卡玛比率;

- 拥有最佳的累计回报增长曲线。

从逻辑上讲,该规则精准地识别出了“实际利率下行、金融条件宽松”这一宏观格局——而这正是黄金能够获得正向超额回报的核心时间窗口。策略表现的稳健性,凸显了联合动量状态因子兼具经济可解释性与实际可投资性。

结论与讨论

三大投资启示

-

联合动量因子作为宏观状态分类器

该因子是一个紧凑、可投资且经济逻辑清晰的工具,能够直接映射至实际利率与货币政策状态,非常适用于战术资产配置与黄金风险溢价的建模分析。

-

策略可实施性与部署考量

策略本身可通过流动性良好的工具(GLD、IEF、现金)轻松实现,并配合月度再平衡。但在实际部署前,仍需考虑交易成本、ETF管理费率与可能的执行滑点。建议进行更严谨的稳健性检验,包括自助法推断、向前滚动窗口验证以及对动量窗口长度的敏感性测试。

-

未来研究方向

未来的研究可进一步引入预期实际利率、通胀意外以及跨资产套利因素,并将其整合进多资产组合优化框架。量化分析黄金—国债状态信号如何与更广泛的资产收益周期互动,并在不同的历史宏观情景下验证其经济显著性,将是富有价值的研究方向。